PR TECROWD

専門知識不要で、日々の値動きを気にせず「ほったらかし」で高い利回りが狙えることで人気の不動産投資クラウドファンディング。

しかし、サービスやファンドによって想定利回り(年利)は大きく異なるため、「結局どこが一番儲かるの?」「安全な事業者はどこ?」と迷っている方も多いのではないでしょうか。

そこで本記事では、不動産投資クラファン主要11社の想定利回りを最新データ(2月21日更新)をもとに徹底比較し、ランキング形式でまとめました。

各社ファンドの強みやリアルな評判、最新の動向もあわせて解説していますので、あなたにぴったりの投資先選びにぜひご活用ください。

不動産投資クラファン10社想定年利・利回りランキング

運用を終了したファンドを除く募集実績(現在運用中のファンド、募集を完了運用前のファンド、および募集予定のファンドが対象)の平均を基に、想定年利ベースで不動産投資クラウドファンディング10社をランキングしました。

以下で説明する「想定年利」と「想定利回り」の違いを確認して読み進んでいただくと幸いです。

不動産投資クラウドファンディングについて詳しく知りたい方へ

想定年利とは

想定年利とは、ファンド募集時に示している1年(12ヶ月)あたりの利率(配当利回り)の事。

不動産投資クラウドファンディングは利率や元本を保証するものではありません。

例えば、想定年利12%でファンドの募集を行ったとしても、運用に失敗して年利12%の利率で配当ができない可能性がゼロではありません。仮に年利9%の利率でしか配当できなかった場合、想定年利は12%ですが、実際の年利は9%ということになります。

しかし、本サイトでランキングしている事業者においては、実際の年利が想定を下回ったファンドはなく、元本が毀損したファンドもありません。

想定利回りとは

想定年利が1年(12ヶ月)あたりの利率(配当の割合)であるのに対して、想定利回りは単純に出資額(投資額)に対する配当の割合です。

例えば、6ヶ月運用で想定年利12%のファンドの場合、想定利回りは12%ですが、利回りは6%になります。

| 想定年利ランキング:募集実績(償還済みファンドを除く)の平均 | |||||

| ブランド | 想定年利 | 予定運用期間 | 募集額(千円) | 想定利回り | |

| 1 | TECROWD | 10.16% | 24.6ヶ月 | 1,009,387 | 20.83% |

| 2 | COZUCHI | 6.44% | 25.3ヶ月 | 1,251,969 | 13.58% |

| 3 | みらファン | 6.05% | 7.1ヶ月 | 180,800 | 5.96% |

| 4 | FUNDROP | 5.69% | 7.5ヶ月 | 38,825 | 3.56% |

| 5 | TSON FUNDING | 5.67% | 11.9ヶ月 | 105,078 | 5.62% |

| 6 | Ownersbook | 5.10% | 20.2ヶ月 | 262,313 | 8.59% |

| 7 | 大家.com | 4.53% | 10.3ヶ月 | 68,725 | 3.89% |

| 8 | ちょこっと不動産 | 4.30% | 10.0ヶ月 | 37,400 | 3.58% |

| 9 | えんfunding | 3.20% | 10.7ヶ月 | 11,938 | 2.85% |

| 10 | Rimple | 2.70% | 6.0ヶ月 | 40,065 | 1.35% |

| 平均 | 5.38% | 13.4ヶ月 | 300,650 | 6.98% | |

※ 2026年02月19日現在。現在運用中のファンド、募集完了運用前のファンド、募集予定のファンドを対象とし、運用終了ファンドを除く。COZUCHIは短期運用型ファンドのみ。大家.comは1号事業者商品のみ。

1位 TECROWD 想定年利 10.16%

1位は海外の不動産に為替リスクなしで投資できるハイリターンファンド『TECROWD』です。実質的には1位です。

想定年利10.16%(前月10.09%)、利回り20.83%(同20.94%)。

運用期間が24.6ヶ月と長いため、10.16%の高い利回りを2年以上享受できる計算です。

海外の投資先は、中央アジア、米国、スリランカです。海外不動産への投資にリスクを感じる方が少なくないと思いますが、想定利回り10%前後のハイリターンファンドが運用を終え順調に償還しており、実績は十分。海外不動産投資といっても為替リスクはありません。

国内不動産に投資するファンドはグループホームを中心に多様な投資案件をラインナップ。総じて海外ファンドよりもリスクが低いものの、想定利回り10%前後のハイリターンファンドの実績が豊富です。

あわせて読みたい

PR ほったらかし不動産投資 TECROWD

2位 COZUCHI 想定年利 6.44%

4位は様々な不動産プロジェクトに投資する『COZUCHI』です。

想定年利6.44%(前月6.24%)、利回り13.58%(同11.38%)。

不動産投資クラウドファンディングで累計調達額No.1です。ファンドの終了時に、組成時の想定を大きく上回る利益を獲得できた場合、当初想定していた運用利回りを超える配当を実施する独自の配当方針を定めています。

募集は抽選式が大半です。落選した場合、次のファンドの出資につながるチャレンジポイントが1ポイントもらえます。

不動産投資クラウドファンディングについて知りたい方はこちら

PR 不動産投資クラウドファンディング COZUCHI

3位 みらファン 想定年利 6.05%

3位は本社のある愛知県内の中古マンションやアパートの1棟ものを中心に、投資対象を関東圏にも広げている『みらファン』です。

想定年利6.05%(前月6.08%)、利回り5.96%(同5.96%)。

投資対象が首都圏の投資家には馴染みのない中京圏の物件であることが難点でしたが、関東圏への展開を進めています。

中京圏では築年数の古い物件にフォーカスすることで初期投資を抑え、ハイリターンでありながらローリスクなファンド設計となっています。

『みらファン』のファンドは地味ではありますが、隠れた優良ファンドです。募集金額が1億円を超えるファンドは応募倍率が1倍台のため、出資のチャンス大。狙い目です。

あわせて読みたい

PR ほったらかし不動産投資 みらファン

4位 FUNDROP 想定年利 5.69%

5位は首都圏や中京圏の中古マンションやアパート1棟への投資等でリスクを抑えた短期運用中小型ファンドの『FUNDROP』です。

想定年利5.69%(前月5.69%)、利回り3.56%(同3.94%)。

ローリスクながら年利5%以上のリターンが期待できるファンドを中心としつつ、同8%のファンドの組成も定期的に行っています。ただ、小型ファンドなので募集開始から短時間で募集が終わってしまうことが少なくありません。根気よく応募し続けましょう。

あわせて読みたい

5位 TSON FUNDING 想定年利 5.67%

5位はAIを駆使して中京圏と首都圏で自社開発した戸建・アパートを投資対象とする『TSON FUNDING』です。

想定年利5.67%(前月5.64%)、利回り5.62%(同5.69%)。

毎月コンスタントに複数のファンドの募集を行い、応募倍率が1~1.5倍なので、高利回りでありながら非常に出資しやすいファンドとなっています。1度出資すると、2度目以降の出資の際に出資額の1%~2%相当のデジタルギフトをプレゼントするキャンペーンを頻繁に実施しています。

長期運用で、相続税・贈与税対策にもなる任意組合型ファンドの組成実績も豊富です。

あわせて読みたい

PR 不動産投資クラウドファンディングTSON FUNDING(ティーソンファンディング)

6位~11位

6位 OwnersBook 想定年利 5.10%

6位は不動産担保ソーシャルレンディング(不動産担保貸付け)のパイオニア『Ownersbook』です。

想定年利5.10%(前月5.11%)、利回り8.59%(同8.81%)。

不動産を担保にした貸付けファンド(不動産担保ソーシャルレンディング)です。募集時は2年~2年半くらいの運用期間を予定していますが、早期償還が多いため実際の運用期間の平均は1年弱。つまり、実際の期間リスクは高くありません。

あわせて読みたい

PR 不動産特化型クラウドファンディング(ソーシャルレンディング) OwnersBook

7位 大家.com 想定年利 4.53%

【配信停止日時】

システム切替のため、2026年3月5日(木)23:59以降、アフィリエイトリンクをクリックしても

無効(TCSアフィリエイトのTOPページに遷移)となります。

【配信再開見込み時期】

2026年4月末~6月頃を予定しています。

7位は中古区分マンションやアパート1棟もの中心に新築マンションプロジェクト等も手掛けるローリスクファンドの『大家.com』です。

想定年利4.53%(前月4.18%)、利回り3.89%(同3.76%)。

投資対象となる中古区分マンションやアパートはファンド組成時には既に稼働率が高いケースが多いことが特徴。このため、配当原資の確保に安心感があります。リスクの低さを考えると、リターンはまずまず。

リスクを抑えつつ、リターンを追求したい方や安全志向の方に適したファンドです。

なお、大家.comは他社クラウドファンディングの募集代行である2号事業も手掛けており、2号事業の想定年利は7.50%、利回りは3.59%と高利回りです。

あわせて読みたい

PR ほったらかし不動産投資 大家.com

8位 ちょこっと不動産 想定年利 4.30%

8位は都内の自社開発戸建・アパートに投資する短期運用小型ファンドの『ちょこっと不動産』です。

想定年利4.30%(前月4.30%)、利回り3.58%(同3.58%)。

投資対象の中心は自社開発の戸建「Buena Town(ブエナタウン)シリーズ」。東京23区内の立地でありながら、借地権付きとする等で価格訴求力を備えており、販売は好調です。このためファンドはローリスク。募集は正午12時30分に始まりますが、数分で終ってしまうことが多い人気ファンドです。

リスクを抑えつつ、リターンを追求したい方や安全志向の方に適したファンドです。

あわせて読みたい

PR 注目のローリスクファンド ちょこっと不動産

9位 えんfunding 想定年利 3.20%

9位は今後の成長に期待が大きい福岡市場の区分マンションに特化している短期運用ローリスクファンドの『えんfunding』です。

想定年利3.20%(前月3.20%)、利回り2.85%(同3.01%)。

投資対象の区分マンションの大半はファンドの運用開始時に稼働しており、空室期間があっても7日程度。このため配当原資の確保に不安はありません。募集規模が小さく出資は狭き門ですが、根気よく応募し続けましょう。

リスクを抑えつつ、リターンを追求したい方や安全志向の方に適したファンドです。

あわせて読みたい

PR ローリスクで人気の えんfunding

10位 Rimple 想定年利 2.70%

10位は東京23区内に自社開発した優良物件を投資対象とするローリスクファンドの『Rimple』です。

想定年利2.70%(前月2.70%)、利回り1.35%(同1.35%)。

投資対象の区分マンションの大半はファンドの運用開始時に稼働しており、配当原資の確保に不安はありません。投資対象が都内の人気エリアに立地する優良物件であることに加え、東証プライム上場の企業グループが運用する信用力もあり、ファンドは根強い人気があります。

リスクを抑えつつ、リターンを追求したい方や安全志向の方に適したファンドです。

あわせて読みたい

PR ローリスクで話題の Rimple(リンプル)

11位(ランク外) 汐留ファンディング 想定年利 6.00%

『汐留ファンディング』は京葉地区の不動産を中心に展開していますが、2025年の募集は3本のみで、2026年1月8日時点で運用中のファンドがないためランク外としました。

想定年利0.00%(前月6.00%)、利回り0.00%(同6.00%)。

築古物件等を投資対象とし初期投資を抑えることで、ハイリターンでありながらローリスクなファンド設計となっています。募集規模が小さいため応募倍率が非常に高くなることがたびたびあります。

応募するにあたって事前入金の必要がないので、「ダメで元々」と考えて根気よく応募を続けましょう。

あわせて読みたい

PR ほったらかし不動産投資 汐留ファンディング

インフレによる現金の価値の目減り

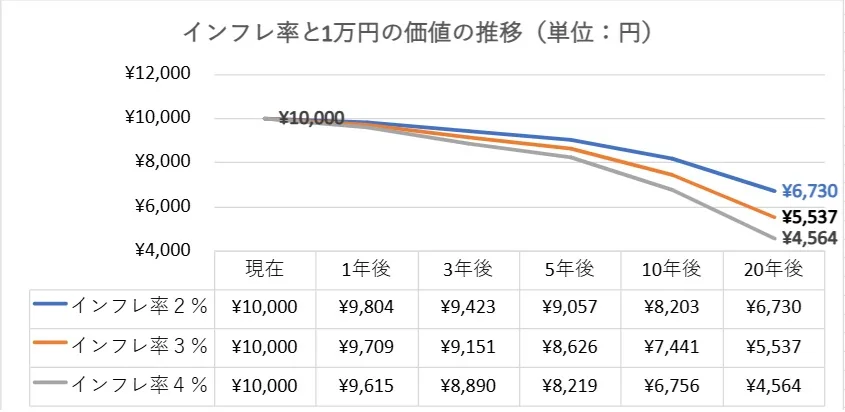

インフレの下では時間の経過と共に現金の価値が目減りしてしまいます。

下のグラフは、インフレ(物価上昇)の下で現在の10,000円の購買力が時間の経過と共に減少してしまう事を示しています。

例えば、インフレ率が3%の場合(2025年6月の消費者物価上昇率3.3%)、5年後には8,626円です。言い換えると、モノやサービスを購入する能力(購買力)が1,400円くらい減ってしまうわけです。20年後であれば、ほぼ半額の5,537円に目減りしてしまいます。

5年後、10,000円が ⇒ 8,626円

20年後、10,000円が ⇒ 5,537円

下のグラフからインフレの怖さがわかると思います。不動産投資クラウドファンディングでインフレから大切な資産を守りましょう。

PR 社会貢献+年利12%の安定収益 未来の福祉

まとめ

低金利とインフレ(物価上昇)が続く昨今、銀行に現金を預けたままでは、実質的な資産価値は年々目減りしてしまいます。

将来の不安を解消し、大切な資産を守り・増やす手段として、専門知識不要で「ほったらかし運用」ができる不動産投資クラウドファンディングは非常に有効な選択肢です。

ただし、投資である以上リスクはゼロではありません。安全に資産を増やすための最大のポイントは、「複数の事業者・複数のファンドに分散投資を行うこと」です。

まずは本記事のランキングを参考に、ご自身の投資スタイルに合った複数のサービスへ無料の投資家登録を行い、リスクを抑えながら賢く資産を育てていきましょう。

あわせて読みたい

©cma2026

コメント